民生证券股份有限公司李哲,罗松近期对徐工机械进行研究并发布了研究报告《2024年三季报点评:运营质量持续提升,高端化带动盈利提升》,本报告对徐工机械给出买入评级,当前股价为7.77元。

徐工机械(000425)

事件:公司发布24年三季度报告,2024Q1-Q3实现营收687.26亿元,yoy-4.11%,归母净利润53.09亿元,yoy+9.71%,扣非归母净利润48.89亿元,yoy+11.85%,销售毛利率23.63%,同比+0.73pct,销售净利率7.74%,同比+1.03pct。其中24Q3实现营收190.94亿元,yoy-6.37%,归母净利润16.03亿元,yoy+28.28%,扣非归母净利润15.94亿元,yoy+59.91%,销售毛利率25.54%,同比+2.53pct,环比+2.65pct,销售净利率8.31%,同比+1.95pct,环比-0.06pct。

国内工程机械行业有望进入上行周期。2024年开年以来,受益于万亿增发国债相关项目陆续开工,市场需求端有所企稳。同时大规模设备更新政策加速老旧“国一”“国二”设备淘汰,刺激了部份新机更新需求,整体挖机内销呈现底部回暖趋势。挖机内销已连续多月同比转正,24M1-M9挖机销量7.4万台,同比+8.6%。短期来看,考虑到宏观层面24Q3-24Q4专项债发行有望迎来高峰,随着专项债、超长期国债等资金投入使用,三四季度相关陆续开工,工程机械今年有望实现筑底向上。长期来看,国家提出的“两步走”战略,目前还是第二个战略步骤的起步阶段,工程机械行业仍有较大的发展空间。

高端产品占比提升,盈利能力有望上行。高端产品是结构性调整的主攻方向,是摆脱传统铺摊子、数台量、低价内卷,塑造差异化竞争力的路径选择。24H1公司高端产品收入同比增长10%以上,占总收入比超32%、同比增长4个百分点。公司产品的结构性调整取得效果:1)公司新能源产品进入增长快车道,收入同比增长26.76%,公司新能源装载机收入同比增长近2倍,占总收入23.3%,行业销量稳居第一;2)公司“三高一大”、专精特新产品进展顺利,大马力矿用平地机收入占比较去年全年提升6个百分点,100t以上矿车收入占比较去年全年提高12.8个百分点,挖机面向欧美澳高端市场的产品收入占比较去年全年提升6个百分点。

公司经营质量持续提升。公司始终坚守主业,坚持“高质量、控风险、世界级、稳增长”经营发展方针,经营质量持续提升。24Q1-Q3公司经营性现金流量净额为20.43亿元,同比增长24.48%,增速超过公司利润增速。截至24Q3末,公司应收款项(应收票据+应收账款+应收款项融资+其他应收款+一年内到期的非流动资产)相对二季度环比下降25.46亿元。

投资建议:考虑到国内工程机械市场呈现底部向上趋势,公司市场地位稳固,海外持续开拓发展,我们预测公司2024-2026年净利润为64.7、80.9、100.4亿元,对应PE分别为14、11、9倍,维持“推荐”评级。

风险提示:工程机械国内需求复苏不及预期风险;工程机械行业市场竞争加剧风险;海外工程机械市场需求回落风险;矿机业务发展不及预期风险。

证券之星数据中心根据近三年发布的研报数据计算,财通证券佘炜超研究员团队对该股研究较为深入,近三年预测准确度均值为67.16%,其预测2024年度归属净利润为盈利64.88亿,根据现价换算的预测PE为14.13。

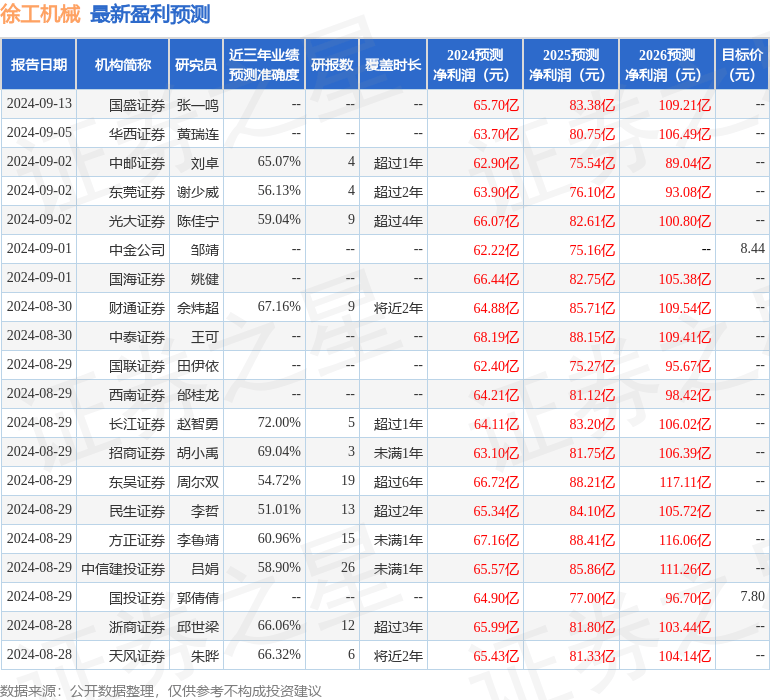

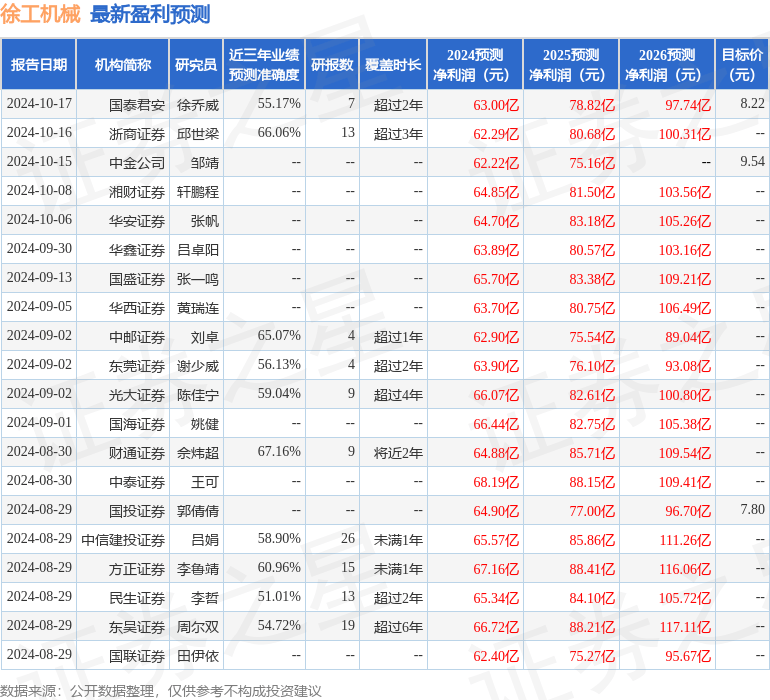

最新盈利预测明细如下:

该股最近90天内共有30家机构给出评级,买入评级25家,增持评级5家;过去90天内机构目标均价为8.45。

以上内容为证券之星据公开信息整理,由智能算法生成,不构成投资建议。返回搜狐,查看更多

责任编辑: